우리 가족의 목표는 안정적인 배당 연금 파이프라인을 만드는 것이다. (내가 회사 월급 외, 단 1원의 현금흐름도 발생하지 않는다는 것은 나의 미래가 어둡다는 뜻이기 때문에...) 그러기 위해서는 배당 성장주를 장기간 투자하여 복리의 힘으로 포트폴리오를 유지하는 것이다.

문제점 1.

포트폴리오를 개별 종목으로 구성하는데는 한계가 있다. 각 산업군의 배당 성장 대장 종목을 매수하면 되겠지만, 이후 각 개별종목에 따른 추가 매수, 매도에 대한 판단을 공부를 한다고 해서 된다는 보장이 솔직이 없었다.

배당금을 꾸준히 늘려가기 위해서는 배당금이 성장하는 종목을 오랬동안 보유해야만 한다. 워런 버핏의 말처럼. 하지만 기업의 수명은 점점 짧아지고 있다. 기업의 수명이 계속 짧아진다면 코카콜라와 같은 종목을 찾는 일은 점점 더 어려워질 것이다.

이 해결책을 난 ETF로 해결하려고 한다.

문제점 2.

영원한 기업은 없기 때문에, S&P500 ETF를 선택하는 것이 유리하다. 시간이 흘러 개별 기업은 사라져도 S&P500은 미국 경제가 무너지지 않는 이상 영원히 사라지지 않는다.

하지만, S&P500 ETF의 대표 ETF인, SPY, VOO, IVV, SPLG를 보면 배당성장률이 6%정도 이므로 12년이 지나야 2배가 된다. (배당 수익률은 1.6%라 더 아쉽다) 배당 파이프라인을 만드는데 있어 우리가 원하는 수준이 아니다.

40세부터 1억 원을 S&P500에 투자할 경우(배당수익률 1.6%, 배당성장률 6%)

| 40세 | 52세 | 64세 | 76세 | 88세 |

| 월 11만원 | 월 22만원 | 월 44만원 | 월 88만원 | 월 176만원 |

배당 성장주로 바꾸면 위 금액은 어떻게 변할까.

배당 수익률이 1.6%에서 2.5%로, 배당 성장률이 6%에서 8%로 증가하면 아래와 같다.

40세부터 1억 원을 S&P500에 투자할 경우(배당수익률 2.5%, 배당성장률 8%)

| 40세 | 49세 | 58세 | 67세 | 76세 | 85세 |

| 월 17만원 | 월 34만원 | 월 68만원 | 월 136만원 | 월 272만원 | 월 544만원 |

똑같은 투자금을 들여도 노후 에 받게 될 배당연금은 3배 이상 차이가 난다. S&P500을 투자하는 것도 매우 적합하지만, 장기 투자에 맞는 배당 성장 ETF를 찾기로 했다.

배당성장 ETF, SCHD의 매력.

미국의 배당 성장주 ETF는 배당금을 늘려온 기간에 따라 아래와 같이 나눌 수 있다.

| 배당 성장 기간 | 배당 성장 ETF |

| 25년 | NOBL |

| 20년 | SDY |

| 10년 | VIG |

| 5년 | DGRO |

하지만 위 ETF는 S&P500의 장점을 유지하면서 의미 있는 수준의 배당연금을 안정적으로 만들기에는 부족함이 있다.

위 ETF의 단점을 매워갈 수 있는 ETF는 바로 SCHD ETF(Schwab U.S. Dividend Equity ETF)이다. 미국을 대표하는 금융 서비스 회사 찰스 슈왑의 배당성장 ETF이다.

SCHD의 배당 수익률은 3.75%로 지난 5년간 연평균 배당 성장률이 무려 15.56%에 달한다. 2011년 10월에 상장 한 이래 단 한 해도 빠짐없이 꾸준히 배당금을 늘려왔다.

앞에서 예시로 설명했던 40세 이후 1억원을 투자했을 경우 결과를 살펴보자.

SCHD를 배당 수익률 3%, 배당 성장률을 12% 보수적으로 가정하여 계산하면 아래와 같다.

| 40세 | 52세 | 64세 | 76세 | 88세 | |

| S&P500 | 월 11만원 | 월 22만원 | 월 44만원 | 월 88만원 | 월 176만원 |

| SCHD | 월 21만원 | 월 84만원 | 월 336만원 | 월 1,344만원 | 월 5,376만원 |

S&P500의 배당금은 12년마다 2배씩 성장해나가지만, SCHD의 배당금은 6년마다 2배씩 성장해 나간다. 12년이 흐르면 SCHD의 배당금은 4배가 된다. 시간이 흐를수록 둘 사이의 배당연금 차이는 급격히 벌어진다.

SCHD의 배당 성장 역사를 살펴보면 2012년부터 2022년까지 매년 꾸준하게 배당금을 늘려온 것을 확인할 수 있다. SCHD는 상장 이후 지난 10년 동안 6년에 2배 수준으로 배당금을 꾸준히 늘려왔다. 연 배당 성장을 보면 2017년과 2018년에는 배당 성장률이 7% 아래로 잠깐 내려갔지만 S&P500의 평균 배당 성장률인 6%보다는 높았기 때문이다. 연말 배당 수익률도 3%대를 계속 유지하고 있다. (2021년에 배당 수익률이 2.9%로 낮아진 건 배당금이 줄어서가 아니라 주가 상승 속도가 더 빨랐기 때문이다)

SCHD의 배당금이 계속 성장할 수 있는 이유

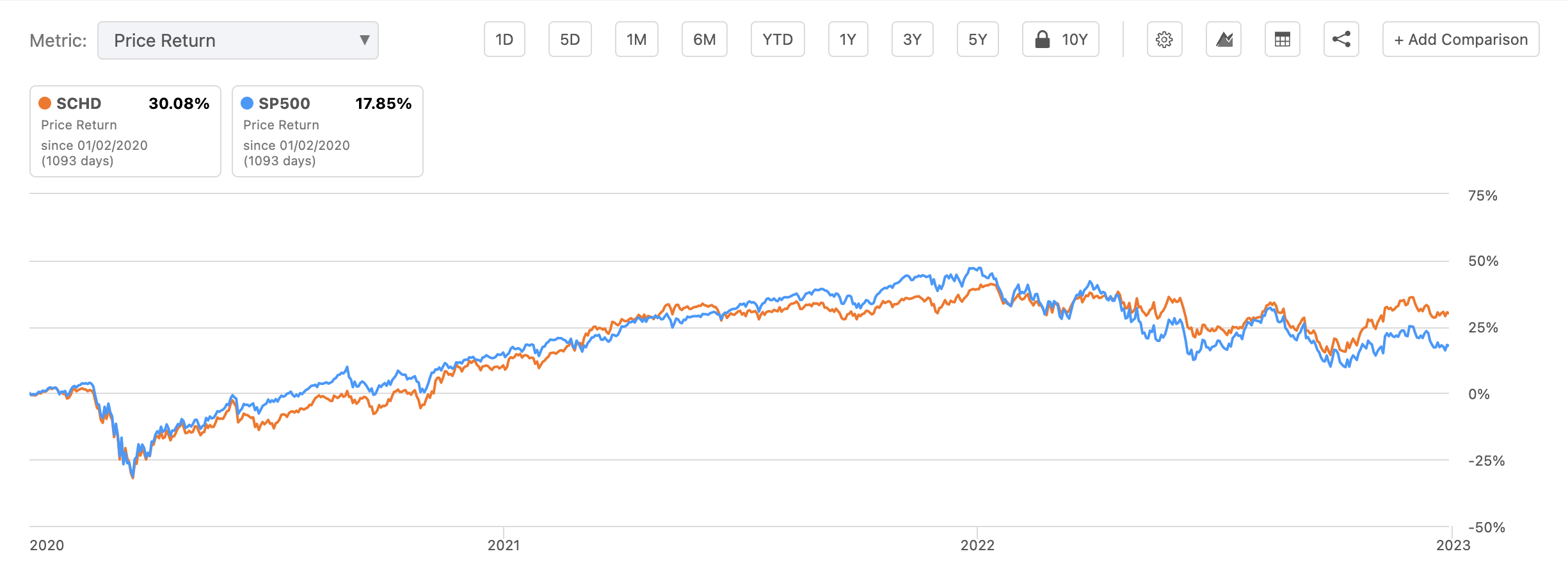

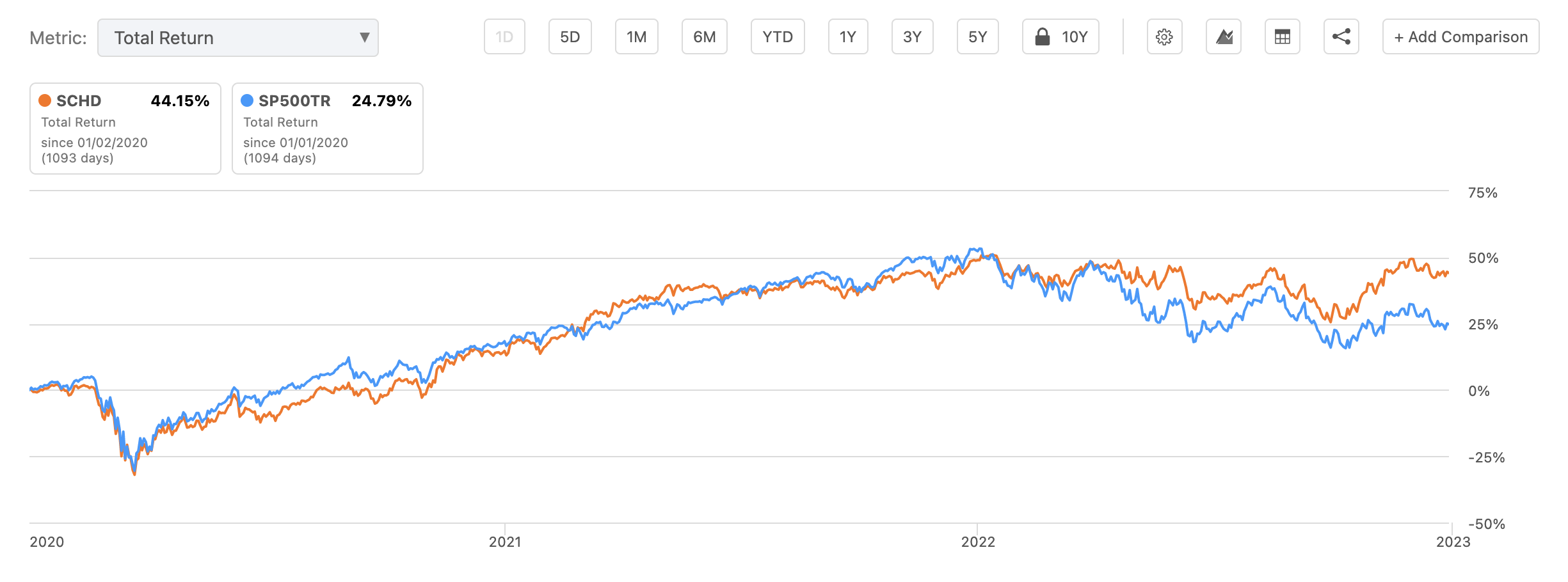

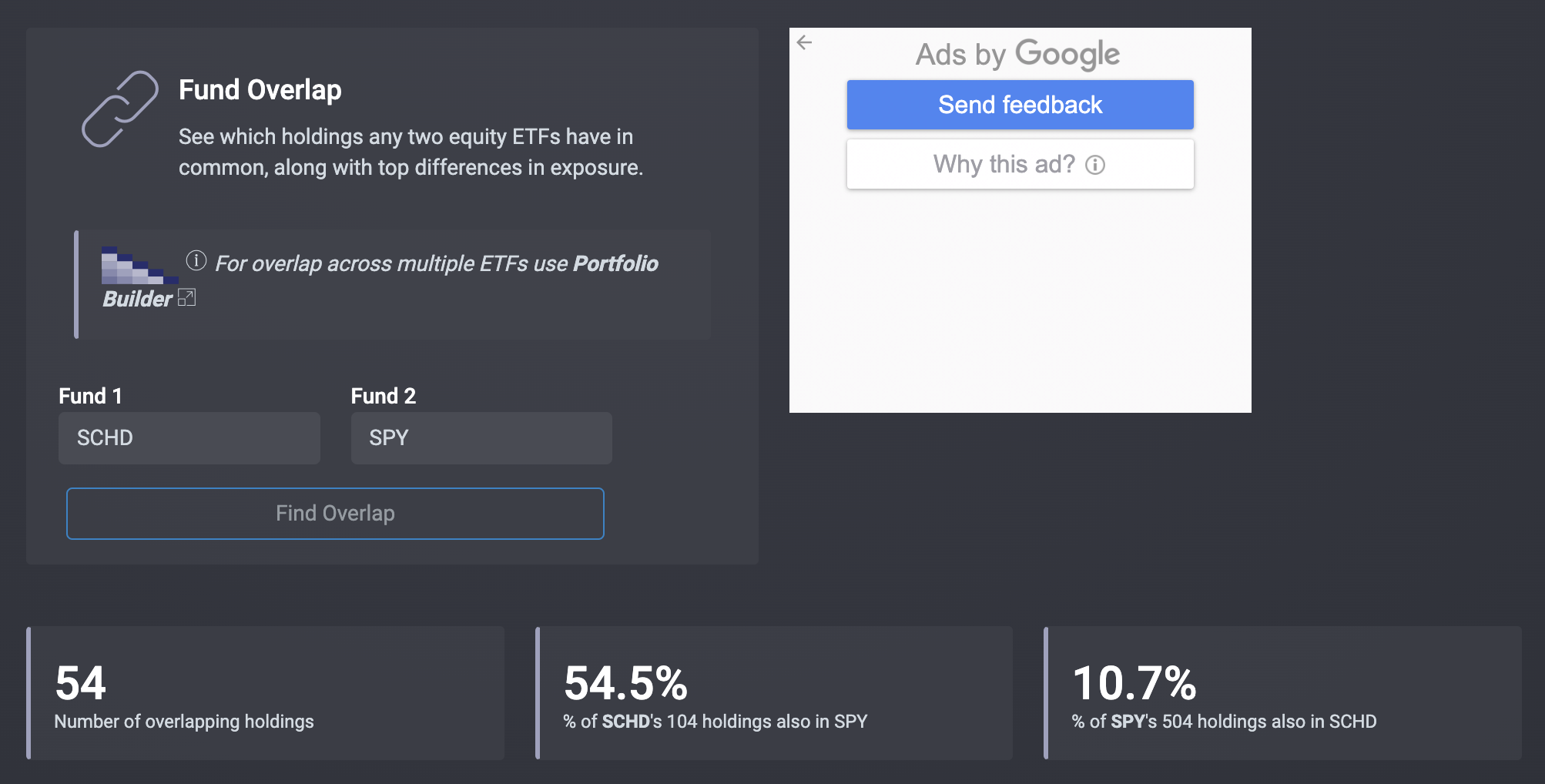

2020년부터 2022년까지 주가 흐름을 분석해보면 3년이라는 짧은 기간 동안 강한 하락과 강한 상승 그리고 또 한번의 강한 하락이 연속적으로 발생했다. 두 주가흐름이 비슷하게 갈 수 밖에 없는 이유는 2023년 3월 기준, SCHD를 구성하는 종목 100개 중 54개의 종목이 S&P500에 속한 기업이다.

이 자료를 보고 SCHD의 절반 정도가 S&P500이라고 생각해서는 안된다. 겹치는 종목 54개가 SCHD의 포트폴리오를 구성하는 비중은 90% 이상이기 때문이다. 따라서 SCHD와 S&P500의 주가는 기본적으로 비슷하게 움직인다. 하지만 둘 사이에는 분명한 차이가 존재한다. 상승장에서는 S&P500이 앞서나가지만 하락장이 찾아오면 SCHD가 더 좋은 방여력을 보여주기 시작한다. SCHD는 다우 존스 미국 배당(Dow Jones US Dividend100) 이라는 지수를 추종한다. 쉽게 말해 다우 존스 미국 배당 100이 만들어지 과정이 곧 SCHD의 종목 선정 알고리즘인 셈이다.

SCHD 1주의 위력

2023년 3월 기준, SCHD 1주를 보유하려면 한화로 9만 5,000원이 필요하다. 배당 수익률이 3.52%이므로 1주를 보유하면 연 3,344원의 배당금을 받는다. 하지만 실제로 계좌에 입금되는 금액은 배당 소득세 15%를 뺀 2,842원이다. 2,842원을 3, 6, 9, 12월에 나눠 받게 되니 분기마다 710원정도의 배당금을 받는다.

실망스러운가?

위에서 계속 말했지만, 이 배당성장 투자는 장기투자이다. 1년 투자수익률이 결론이 아닌 것이다.

배당 수익은 매도하지 않고 만들어내는 수익이니 SCHD 1주는 그대로 보존된다. 20년이 흐른 후, SCHD 1주의 가치는 어떻게 변할까? 장기적인 관점에서 바라보면 SCHD 1주는 지금보다 높은 가격에 거래되고 있을 가능성이 높다. 주가는 주가대로 오르면서 매수 가격 이상의 배당연금을 만들어내는 것이다.

연 2,842원의 배당연금을 20년 동안 꾸준히 받으면 2,842에 20을 곱한 5만 6,840원의 배당연금을 기대해야 한다. 하지만 그보다 휠씬 큰 15만원이 넘는 연금배당을 기대한다. 그 이유는 바로 배당성장 때문이다. SCHD의 배당 성정률을 연평균 10%로 가정할 경우, 20년 동안 처해에 받은 연 배당금의 57.2배의 해당하는 배당금을 받게 된다. 연 10%의 배당 성장에 시간의 힘이 더해지면 이처럼 놀라운 일이 벌어진다. 복리의 마법은 배당 수익에도 똑같이 적용되기 때문이다.

| 보유기간 | 총 배당금 | 복리의 마법 |

| 1년 | 약 2800원 | 1배 -> 1배 |

| 10년 | 약 4만 4500원 | 10배 -> 15.9배 |

| 20년 | 약 16만원 | 20배 -> 57.2배 |

| 30년 | 약 46만원 | 30배 -> 164.5배 |

10년 이상 배당연금 파이프라인을 만들어갈 계획이라면 배당 수익률이 크면서 배당 성장률이 낮은 종목보다, 배당 수익률이 조금 낮더라도 배당 성장이 꾸준히 이뤄질 만한 종목에 투자하는 게 장기적으로는 더 유리하다. SCHD 1주의 가치를 평가할 때 지금 당장 눈앞에 보이는 것만 생각해서는 안 된다.

배당 수익률과 보유 수량이 배당연금 투자의 성공을 결정짓는 핵심 요소라고 생각하는 투자자가 많다. 하지만 핵심 요소는 바로 보유 기간이다. 보유는 매수 매도보다 어렵다. 우리가 해야할 일은 간단하다.

1. SCHD 1주 적립이 갖는 가치를 이해하고 매수한다.

2. 오랫동안 보유한다.

조만간 이 SCHD와 함께 포트폴리오를 만들 수 있는 부분에 대해 포스팅하겠다.

- 연금저축: Sol 미국 배당 다우 존스 ETF

- JEPI

- TQQQ 혼합

배당관련 용어는 아래 포스팅에서 확인해보세요!

[미국주식] 꼭 알아야 하는 배당 주식 투자 용어 알아보기 (Seeking Alpha 참고)

배당주를 투자할 때 우리가 알아야 하는 필수 용어들이 있습니다. 이번에는 주식의 배당 관련 용어들을 한번 체크해보도록 하겠습니다. 용어는 한글과 영어 모두 숙지하는게 좋습니다. 배당의

odaddy100.com

SOL 미국 배당 다우 존스 ETF, 연금저축 알아보기

한국판 SCHD ETF, SOL 미국 배당 다우 존스 ETF

SCHD ETF를 투자해야겠다는 이유에 대해 아래 포스팅에서 설명했습니다. 이 포스팅을 읽기 전에 꼭 아래 링크를 읽고, 배당 성장의 중요성에 대해 이해하셨으면 좋겠습니다. 주식 포트폴리오의 방

odaddy100.com

SCHD + JEPI ETF 조합 구성하기

배당성장 SCHD + 고배당 JEPI ETF의 조합으로 투자하기

배당성장 투자의 이점 주식 투자의 철학과 원칙이 없이 투자를 감행하면, 단시간적으로 좋은 수익이 나올수 있으나 장기적으로 주가지수 (S&P500)보다 안좋은 결과를 나타낼 확률이 높다. 그래서

odaddy100.com

'미국주식투자정보' 카테고리의 다른 글

| 배당성장 SCHD + 고배당 JEPI ETF의 조합으로 투자하기 (0) | 2023.06.01 |

|---|---|

| 연금저축 ETF추천 / 한국판 SCHD ETF는 바로 SOL 미국 배당 다우 존스 ETF (0) | 2023.05.31 |

| [배당투자 미국주식] 꼭 알아야 하는 배당 주식 투자 용어 알아보기 (Seeking Alpha 참고) (0) | 2023.05.26 |

| 퇴직연금 DC형 - Tiger 테슬라채권혼합Fn ETF 구성 정보 알아보기 (2) | 2023.04.26 |

| 퇴직연금 DC형 - Tiger 미국테크TOP10 indxx ETF 추가 (2) | 2023.04.24 |

댓글